Ver este artículo comentado en video de 5 minutos

¿Se ha fijado en cuántos titulares de prensa ha leído últimamente sobre el alza de las bolsas en medio de la caída de la economía? (escribo este artículo el 28 de mayo de 2020 y las acciones del mundo han subido más de 30% desde su mínimo reciente del 23 de marzo; por mientras, surgen estimaciones de caída del Producto Interno Bruto (PIB) mundial por sobre el 4% para este año).

Para algunas personas este comportamiento no resulta normal, por lo que cabe preguntarse si efectivamente se trataría solo de un desajuste temporal de los mercados, los que luego se alinearían a la baja siguiendo la trayectoria de los indicadores económicos.

A riesgo de ser repetitivo para quienes suelen leer estos artículos, me gustaría volver a plantear una premisa básica: en los mercados financieros los precios son justos. Existe un equilibrio entre la información disponible -incluidas las expectativas- y el precio de los activos. Eso hace que su precio futuro dependerá de hechos que están por ocurrir. Por lo tanto, significa que lo que hoy está pasando con la bolsa no tiene necesariamente relación con lo que sucede en este minuto con la economía.

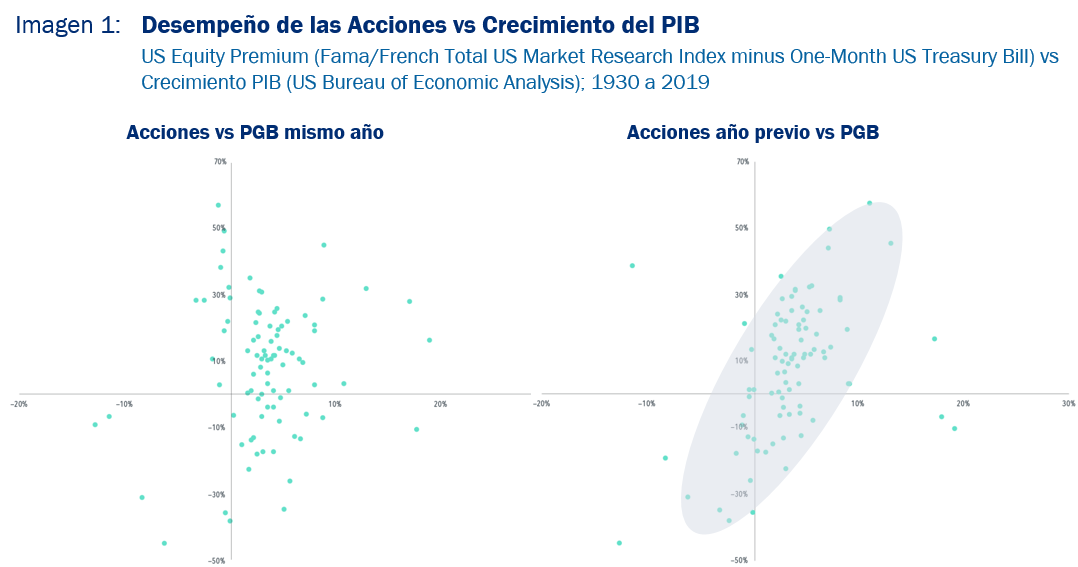

Un análisis de Dimensional ayuda a explicar esto con mayor claridad al confrontar el desempeño de las acciones en EEUU con el crecimiento de su PIB. Al comparar ambos, para un mismo año, no se encuentra ninguna relación. Tal como se aprecia en el primer gráfico de la imagen 1, retornos de +5%, +15% para las acciones -o incluso superiores en algunos años- no tienen necesariamente un correlato con expansiones del PIB en el mismo sentido. De hecho, en años muy buenos para los retornos accionarios, el PIB puede registrar fuertes caídas. No se puede decir, por tanto, que el crecimiento económico de un ejercicio haya estado relacionado con lo que pasó con la bolsa en ese mismo momento. Por ello, lo que se obtiene es una nebulosa de puntos dispersos.

¿Lo anterior quiere decir que los mercados bursátiles ignoran los datos macroeconómicos? Ciertamente que no. Sin embargo, es importante tener claro que su relación es bastante imprecisa cuando se los analiza contemporáneamente.

Pero, ¿qué pasa si desfasamos los datos? El segundo gráfico de la imagen 1 registra la variación del PIB versus el desempeño de las acciones el año previo. Aquí sí se aprecia una mayor relación: se nota más claramente una tendencia, existiendo una zona con pendiente positiva donde se relaciona el desempeño de la bolsa en el año previo con el crecimiento del PIB al año siguiente.

Los precios del mercado bursátil han reaccionado a los cambios en el PIB, pero lo han hecho antes de que estos acontecimientos económicos se hagan realidad. Por tanto, quizás el mensaje sería: mire el comportamiento de la bolsa ahora, para darse una idea sobre cómo viene la economía el próximo año. Pero no al revés.

¿Y qué hay con el endeudamiento estatal?

Siguiendo con los titulares que debe haber leído en el último tiempo, algunos inversionistas también se preguntan si los esfuerzos financieros masivos que están haciendo los gobiernos para contener el desplome económico del covid-19 afectarán el rendimiento futuro de las acciones.

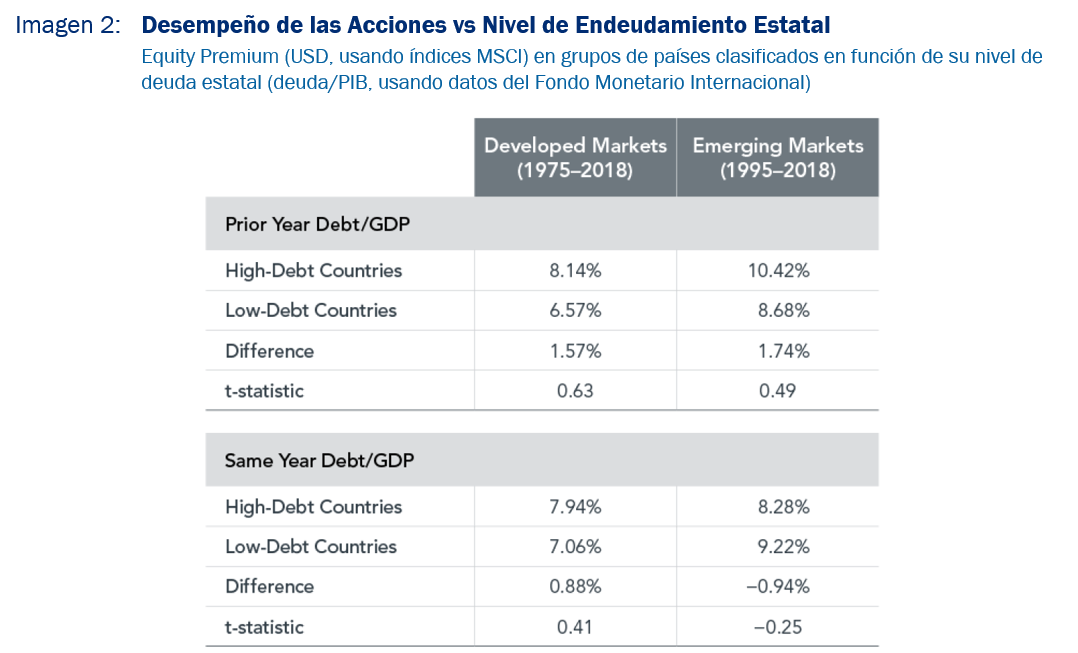

La imagen 2, muestra el desempeño de las acciones en países clasificados en función de su nivel de deuda (expresada esta como deuda/PIB).

En la primera tabla aparecen los países agrupados por su nivel de deuda del año anterior y se aprecia que los retornos anuales de las acciones al año siguiente han sido ligeramente más altos en los países con una deuda elevada. Sin embargo, la diferencia de retornos entre ambos grupos de países no es estadísticamente significativa, por lo que no se puede afirmar que hayan rentado más las acciones en los países más endeudados.

En la segunda tabla, Dimensional clasificó a los países en función de su nivel de deuda a fines del año en curso -asumiendo un pronóstico perfecto del mercado en este indicador-. Una vez más, los promedios de los retornos accionarios fueron similares para los países de deuda alta y para los que exhibían un nivel bajo.

En suma, no se ve una diferencia marcada en el retorno accionario entre los países con mucha deuda y aquellos que tienen un nivel más bajo. Al igual que en el caso del crecimiento futuro del PIB, los mercados han sido capaces de incorporar en sus precios las expectativas del futuro nivel de deuda estatal.

El procesamiento de los distintos indicadores macroeconómicos, así como las expectativas que surgen de estos, hacen que los mercados bursátiles se transformen en el mejor termómetro económico que tenemos disponible.

Descargar este artículo en formato PDF: La Ciencia de Invertir – Retorno Acciones vs Crecimiento Económico & Deuda Estatal

Lectura relacionada: No se Ponga Nervioso con la Recesión que Viene

Lectura relacionada: Esta Crisis es Distinta