En todas partes del mundo, los inversionistas están siempre atentos a lo que haga (o no haga) el banco central de sus respectivos países. Obviamente, cuando se trata del organismo emisor de Estados Unidos, la atención es mayor, y global. Y así ocurrió a principios de mayo cuando la Reserva Federal (Fed) anunció la mayor alza de tasas de interés desde el año 2000 -al elevarla en 50 puntos base- en su intento de ponerle freno a la inflación.

¿Qué pasará con la valorización de las acciones?, ¿los rendimientos podrían ser más bajos?, ¿debería reducir mi exposición bursátil?, ¿qué hago, o no hago nada? Estas y quizás otras preguntas se estarán haciendo algunos inversionistas, provocándoles un nivel de ansiedad que desde nuestro punto de vista es innecesario. En las siguientes líneas le explicaremos porqué, basándonos como siempre en la evidencia que entrega el mercado.

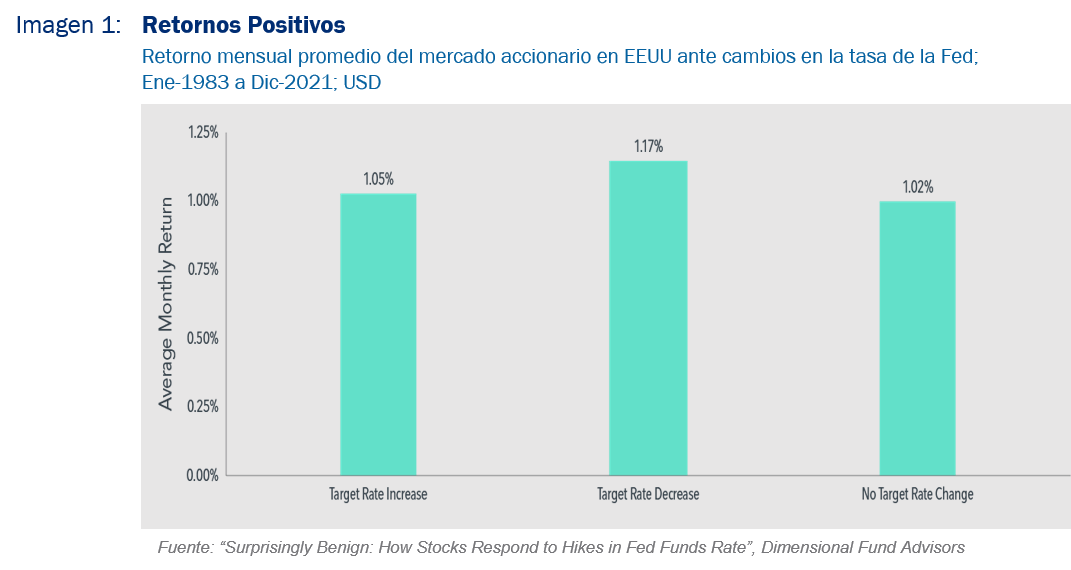

Para ello, nos apoyaremos en un análisis hecho por Dimensional, que estudió la relación entre el rendimiento de las acciones en EEUU -medido por el índice Fama/French Total US Market Research Index- y los cambios en la tasa objetivo de la Fed desde 1983 a 2021. En esos 468 meses que engloba todo el período, las tasas de interés aumentaron en 70 meses y disminuyeron en 67. Como se aprecia en la imagen 1, en promedio, los rendimientos del mercado accionario fueron positivos en los meses con incrementos en las tasas objetivo.

Adicionalmente, la rentabilidad media de esos meses fue similar a la registrada en los meses con descensos o en aquellos sin cambios en las tasas objetivo.

¿Vienen más alzas de tasas?

Sin duda algunos inversionistas también debieron quedar nerviosos con el hecho de que el presidente de la Fed anticipara que habría nuevos incrementos en la tasa. Por lo tanto, usted se debe estar preguntando qué pasará en los meses posteriores a esas subidas de tipos. También lo llamamos a tener calma.

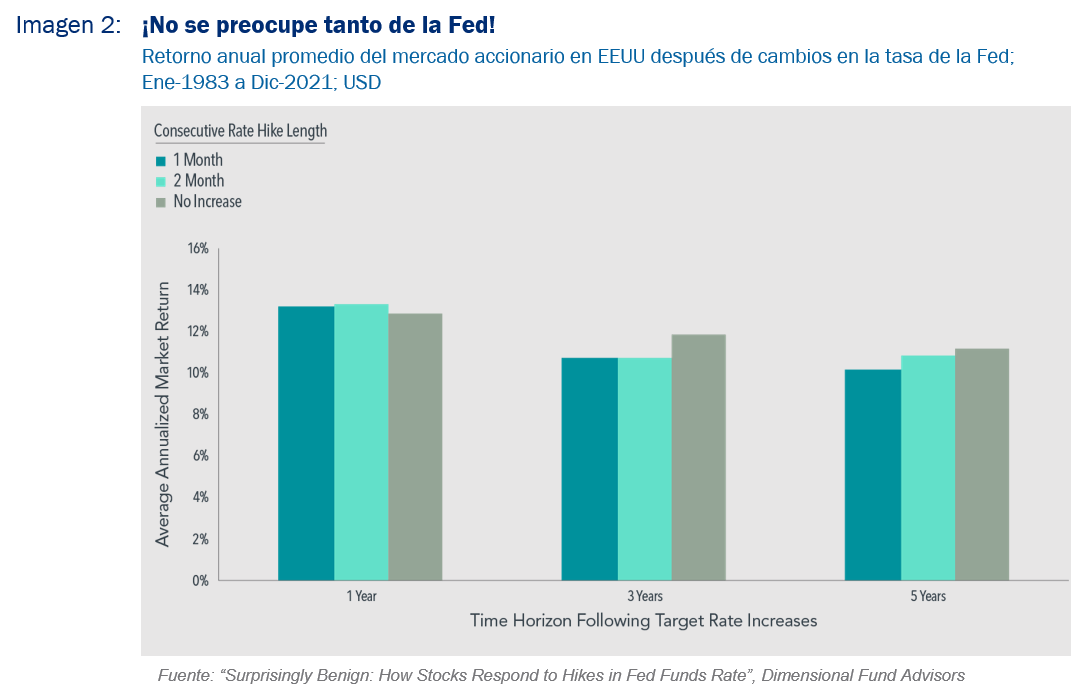

La imagen 2 presenta los rendimientos anualizados del mercado accionario durante uno, tres y cinco años después de ocurridos uno o dos aumentos mensuales consecutivos en la tasa de los fondos federales, así como también en aquellos meses posteriores cuando no hubo alzas. Para su tranquilidad, la evidencia muestra que el mercado de valores de EEUU ha registrado un rendimiento sólido a largo plazo, en promedio, independientemente de la actividad de la Reserva Federal.

Recuerde que el precio de las acciones incorpora toda la información pública disponible, por lo que las señales que entrega la Fed (que son particularmente bien anunciadas, y muchas veces con bastante anticipación), así como las expectativas del mercado, ya están incluidas en los precios actuales. Por lo tanto, la buena noticia, dada por la evidencia empírica, es que los mercados de acciones han ofrecido, en promedio, rendimientos positivos después de las subidas de tasas.

Por tanto, es poco probable que logre mejores resultados en su inversión reduciendo su exposición accionaria antes de un alza de la tasa, o que reaccione así tras un incremento de esta. En cambio, mantener una cartera acorde con su perfil de inversionista, ampliamente diversificada y eficiente en costos de implementación, lo podría llevar a estar mejor posicionado para el éxito de su inversión a largo plazo. Así que, ¡no se preocupe tanto de la Fed!

Descargar este artículo en formato PDF: La Fed y los Retornos Accionarios

Artículo relacionado: Inflación, Tasas de Interés y Retornos Accionarios

Artículo relacionado: ¿Qué hacer Frente a la Inflación?